NAND Flash 市场经历去年全年供过于求下,供应商进一步降低资本支出,以放缓扩产进程,使整体资本支出年减约 2%,并预期首季 NAND Flash 均价跌幅将由原先预估的 10%,提高至 2 成,第 2 季报价可能续跌近 15%。

去年因供过于求难以遏制,韩系供应商带头降低资本支出,NAND Flash 总体资本支出下调近 10%,但仍无法翻转供需失衡情形,今年转为美系厂商减少资本支出,使 NAND Flash 整体资本支出较去年持续下滑约 2%,总支出规模约为 220 亿美元。

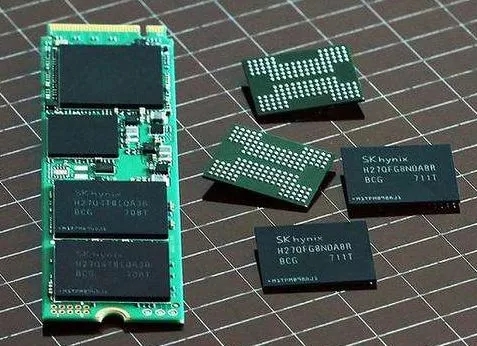

受到供应商调整扩产计划影响,虽然各供应商已于去年第 4 季起量产 92/96 层 3D NAND,但直到今年底将仅占位元产出约 32%,64/72 层的产出占比仍有逾 5 成,供应商放缓制程的推进,造成今年 NAND Flash 位元成长将仅约 38%,相比去年逾 45% 的水准明显下滑。

观察各供应商产能调整,三星持续减产 2D NAND 产能,加上 92 层制程消耗更多的厂房空间,今年运转产能将较去年底下调,位元产出成长率降至约 35%,由于三星全球市占率约 3 成,三星位元产出成长率放缓,对全球产出成长影响较大。

SK 海力士和东芝 / 威腾原先位元产出成长率预估值分别约为 5 成与 4 成水准,但预期会各下修至 5 成以下,及约 35% 水位,以反映今年市场需求的急冻;美光新加坡新厂则要等到 2020 年才正式量产,全年产能几乎维持不变;英特尔除填满大连厂产能,并无宣布其他扩产规划,美光与英特尔阵营今年整体位元产出成长接近 4 成水准,相较去年 45% 以上明显收敛。

对于今年 NAND Flash 价格走势,原厂在各产品线的合约价报价跌幅,明显高于原先预期,显示原厂正面临庞大的库存压力,预期今年第 1 季市场均价季度跌幅,可能从原先估计的 10%,提高至 2 成水准,第 2 季报价可能将续跌近 15%,下半年虽有旺季需求挹注,跌幅可望略微收敛,但各季价格跌幅仍将维持在 1 成左右水准。

今年旺季若仍无足够需求动能支撑,NAND Flash 市场均价跌幅则可能扩大至 5 成水准,近乎腰斩。

我的评论

最新评论