从历史经验来看,由于芯片行业的周期性,半导体和半导体设备行业一荣俱荣,密不可分。半导体公司需要生产更多芯片时,往往要买进设备以增加产能,所以,半导体设备行业营收增长之后不久,半导体行业的营收也会随之增长。在接下来的几年中,半导体公司的设备购买也会逐步下降或停止。

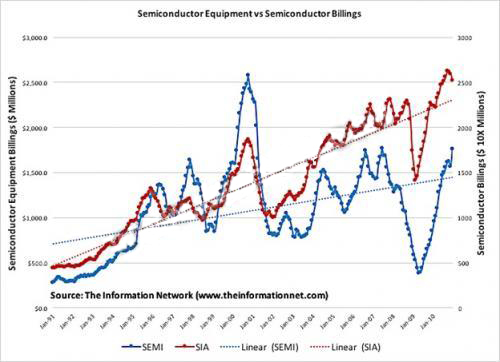

图1

图1显示了1991年1月到2010年12月期间这两个行业的周期跟随性。

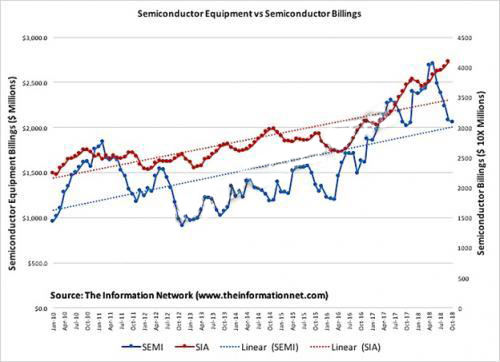

图2

不过,自2011年以来,半导体行业和半导体设备行业营收之间的关联性开始下降。如图2所示,红线所示的半导体行业收入增长不断,而半导体设备收入自2018年6月以来就掉头向下,急剧下降。

如果我们将图1和图2进行比较,并把关注焦点放在这两大行业收入的增长趋势上(图1),便会发现,1991年至2010年间半导体行业收入的增长速度明显高于半导体设备行业,从图1中红色虚线和蓝色虚线的斜率比较可见一斑。但是,自2011年以来,半导体行业和半导体设备行业收入的增长速度变得几乎相同,而且,也不再同时出现波峰和波谷了。这表明,尽管这两个行业的周期性未变,但是它们之间的关联度已经大大下降,变得相互独立了。

这给包括我在内的一干分析师们带来了一定的难题。半导体设备资本支出和半导体行业收入的脱节,给基于半导体行业收入增长预测半导体设备行业的增长带来了很大挑战。

通过图2还可以看出一件事情,半导体行业和半导体设备行业的收入自2017年起双双开始飙升。根据WSTS数据,2017年内存芯片收入增长了61.5%,而整个半导体行业收入增长幅度仅为21.6%。2018年,内存芯片收入预计将继续增长30.5%,相比之下,整个半导体行业收入增速仅为15.7%。不过,2019年内存芯片和半导体行业将重回温和增长,内存芯片收入增速预计将锐降为4.6%,整个半导体行业增速降至5.2%。

目前,NAND公司正将其主力技术切换到96层3D NAND芯片上。而对于DRAM,三星电子目前正在向1ynm工艺迁移,SK海力士和美光正在向1xnm工艺迁移。

事实业已证明,NAND的技术转移和DRAM的工艺迁移很难实现较高的良率。除此之外,这些迁移还使得芯片制造中的工艺步骤有所增加,也导致了晶圆产能的“自然下降”。通常而言,从一个节点迁移到下一个节点上,将会导致产能自然下降5-10%。

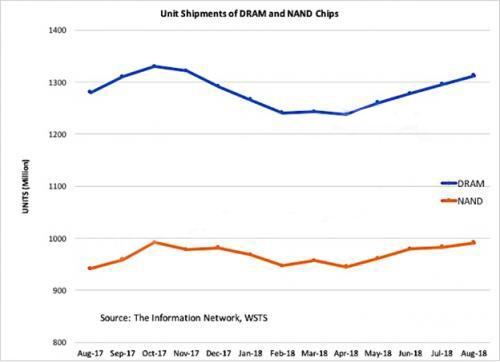

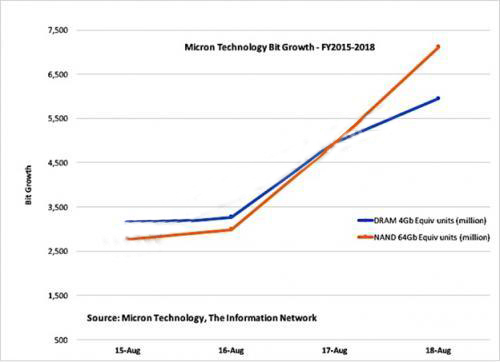

为了抵抗这种“自然衰退”,需要增加相应的产能,这可以通过建设新的晶圆厂,部署新的生产线和购买生产设备来实现。所以,2017年半导体设备采购量增加了60%虽然没有导致单位出货量的同比例增长(图3),但是按照比特计算的增长幅度相当可观(图4)。

图3

图4

现在,不仅半导体设备营收正在放缓,内存行业也结束了狂飙突进的高光岁月。NAND和DRAM产品的平均销售单价开始下降,这也促使内存公司三星电子和SK海力士推迟了进一步的资本支出。

NAND芯片的生产过程需要使用大量的沉积和蚀刻工具,由于内存公司纷纷放缓资本支出,应用材料公司和Lam Research等相关公司也被殃及,它们的霉运至少会持续到2020年。

我的评论

最新评论

2018-11-29

2018-11-29